周三亚洲股市开盘下挫,背后原因是受到空头机构公开自己做空英伟达等股票头寸,市场担忧股票估值已处高位,尤其是与人工智能相关的企业。

避险情绪推动美元相对于其他主要货币走强,美元走强使得以美元计价的原油对其他货币持有者而言成本上升,这可能会对需求构成影响。

本文结合近期油价情况,基于世界银行发布的大宗商品市场展望报告,收集了报告中对油价相关的内容。

2025年油价整体走势与近期波动

美国宣布对俄罗斯石油公司实施新限制后,月末油价上涨5%,10月29日布伦特原油收盘价约为每桶65美元。

2025年全年,受持续的贸易政策紧张局势和对供应过剩的担忧影响,油价整体下跌,但地缘政治事件偶会引发油价短期上涨。布伦特原油价格下跌导致乌拉尔原油价格跌破每桶60美元——这是2025年2月起生效的价格上限——随后9月又实施了更低的价格上限,即每桶47.6美元。

全球石油需求:增长持续疲软,区域分化明显

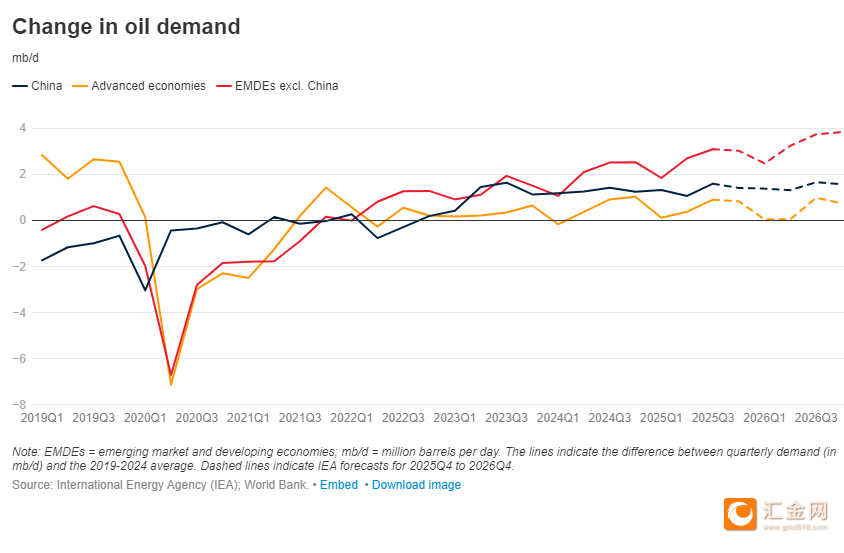

石油需求增长持续疲软。2025年第三季度,全球石油需求预计仅增加80万桶/日(mb/d),同比增幅0.7%,这表明相较于2015-2019年的平均水平,需求增长仍处于疲软状态。这一趋势预计将持续,2025年全球石油年需求量将达1.038亿桶/日,2026年将达1.045亿桶/日。

(原油需求趋势图,橙色为发达国家,红色为新兴市场与发展中国家)

发达经济体的石油消费量预计保持稳定,而中国因电动和混合动力汽车加速普及,石油需求增长可能放缓。印度是全球石油需求增长的主要贡献者之一,其需求增长预计将由液化石油气(LPG)、汽油、石脑油和柴油推动。

全球石油供应:新增产能驱动,区域增长有别

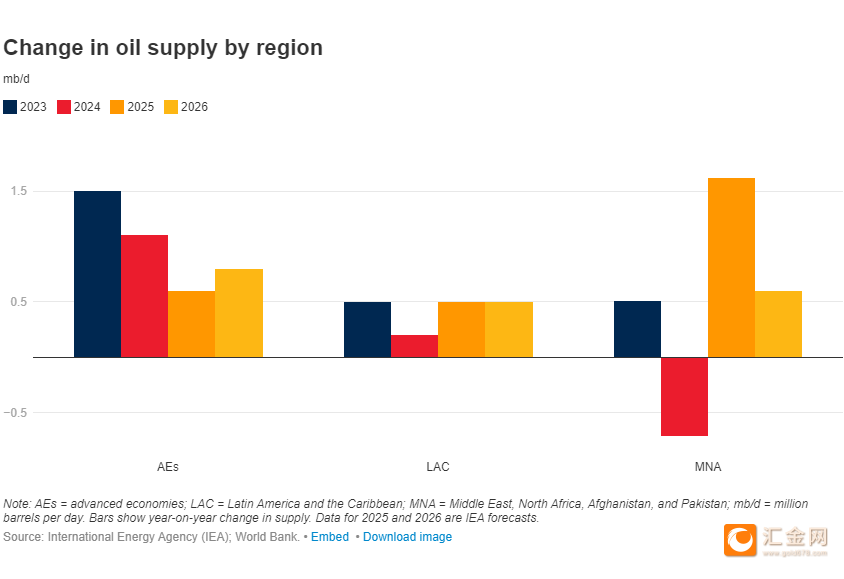

随着新增产能投产,2025年和2026年石油供应预计将增加。2025年石油产量预计同比增长300万桶/日(增幅2.9%),达到1.061亿桶/日,2026年预计将进一步增至1.085亿桶/日。

2025年,中东和北非、阿富汗及巴基斯坦(MNA地区)的石油供应增长预计将恢复,拉丁美洲和加勒比地区(LAC地区)将加速增长,而发达经济体的供应增长则会放缓。2025年石油供应增量中,近一半来自石油输出国组织及其合作伙伴(OPEC+),这反映出该组织提高了产量目标。

(原油供应量趋势图,25、26年整体供应在提速)

供需失衡:产量激增叠加需求疲软,全球石油供过于求显现

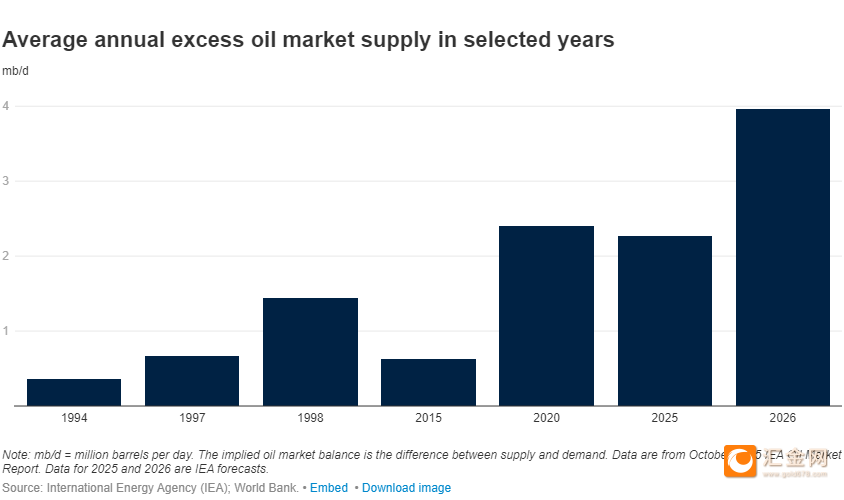

产量激增与消费增长疲软的叠加,正导致全球石油供过于求。2025年第三季度,隐含石油过剩量(供应减去需求)预计为270万桶/日,部分原因是OPEC+自4月以来多次上调产量目标。

尽管2025年观察到的库存增长仅反映了约一半的隐含过剩量,但近期市场动态越来越多地表明全球石油供应过剩正在显现:中东地区近期有多艘原油货船滞销,与此同时,海上油轮载油量也出现激增。按年度计算,国际能源署(IEA)预计2025年石油过剩量为230万桶/日,2026年将增至400万桶/日,比2020年疫情爆发期间的过剩量高出160万桶/日。

(原油过剩柱状图,2026年原油过剩风险显著提高)

石油价格预测与风险:整体偏向下行,存在双向可能性

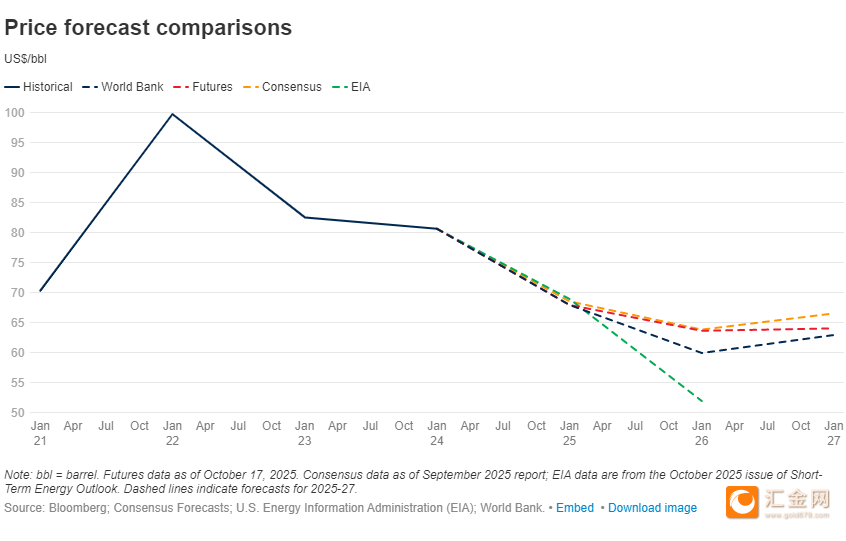

石油价格预测的风险偏向下行。布伦特原油价格预计2025年平均为每桶68美元,2026年降至每桶60美元,随后随着市场状况企稳,将回升至每桶65美元。

最主要的下行风险包括OPEC+可能进一步上调产量目标,其他下行风险还包括贸易紧张局势重启以及政策不确定性加剧。

从上行风险来看,若石油市场比预期更紧张,油价可能会超过基准预测。

出现这一结果的原因可能包括:非经合组织(OECD)主要消费国的需求强于预期,以及受OPEC+限制或美国产量下降影响,供应增长受限。此外,中东或乌克兰等地区的冲突升级,以及额外限制(包括美国近期对俄罗斯石油公司采取的措施)对市场的影响,也可能推动油价高于当前预测。

(不同机构的油价预测图)

技术分析:

美原油12月期货合约目前维持在箱体上半区域呈现震荡走势,压力位在61.30支撑位在59.40和58.48附近。

MACD,RSI目前显示空方力量转弱,但两个指标依旧维持在荣枯线之下,油价如果能继续维持震荡,等待均线走平,有望向上箱体发起突破,但目前依然是空头走势。

(美原油12月期货合约日线图,来源:易汇通)

北京时间15:40,美原油12月期货合约现报60.52美元/桶。

逆水观澜

逆水观澜