来源:【原创】

周一(11月18日),美元指数小幅攀升至99.45附近,现货黄金则回落至4071美元/盎司。市场交投清淡,投资者静待本周四、周五即将公布的美国9月非农数据和10月各州就业和失业数据。由于美国政府此前停摆事件影响,本次数据发布较原定计划延迟,这种特殊背景使得市场对数据的敏感度显著提升。目前市场预期美联储13月降息25基点但非农数据的任何意外都可能重塑政策预期。

基本面解析:非常规数据周期的连锁反应

本次非农数据的特殊性不仅体现在发布时间上,更反映在数据完整性的缺失。根据已知信息,本次报告可能仅包含非农就业人数统计,而失业率等关键分项或因数据收集方式限制而暂付阙如。这种不完整性将加剧市场误读风险,也使得平均小时工资环比0.3%的预测值显得尤为关键。

从先行指标观察,ADP私人就业报告9月为减少3.2万,10月仅新增4.2万个岗位,这为官方非农数据蒙上阴影。市场普遍预期9月非农新增岗位约5万个。若实际数据符合预期,将强化劳动力市场持续降温的判断,为美联储降息提供依据。但需注意,由于数据统计周期被打乱,不同月份间的可比性可能受到影响,这要求投资者对数据波动保持更谨慎的态度。

知名机构分析师指出:“政府停摆期间的经济数据真空,迫使市场依赖替代指标进行判断。随着数据洪流即将到来,市场需要关注不同数据集之间的协调性。”这种数据紊乱局面也得到政策制定者关注,部分议员已敦促政府尽快恢复常规数据发布,强调完整经济信息对决策的重要性。

技术面剖析:关键区间内的多空博弈

美元指数240分钟图显示,价格目前运行于布林带中轨99.35上方,但上轨99.69构成明显阻力。MACD指标中,DIFF线(-0.0472)仍位于DEA线(-0.0840)下方,但负值收敛显示下行动能减弱。短期支撑关注布林带下轨99.01,若跌破该位置,可能打开进一步下行空间。整体来看,美元指数正处于方向选择的关键节点,非农数据可能成为突破催化剂。

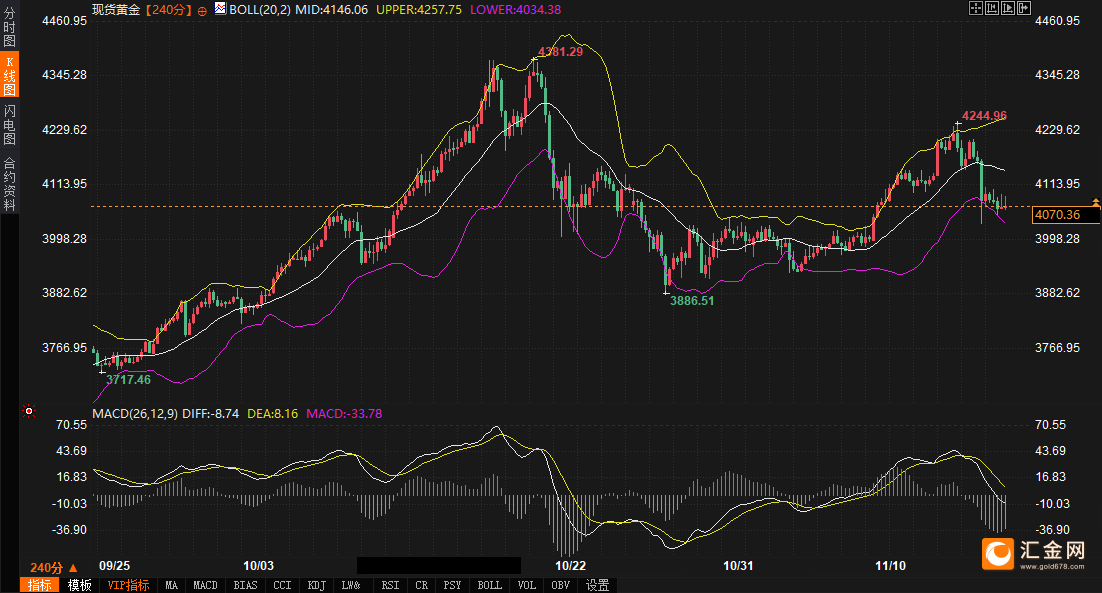

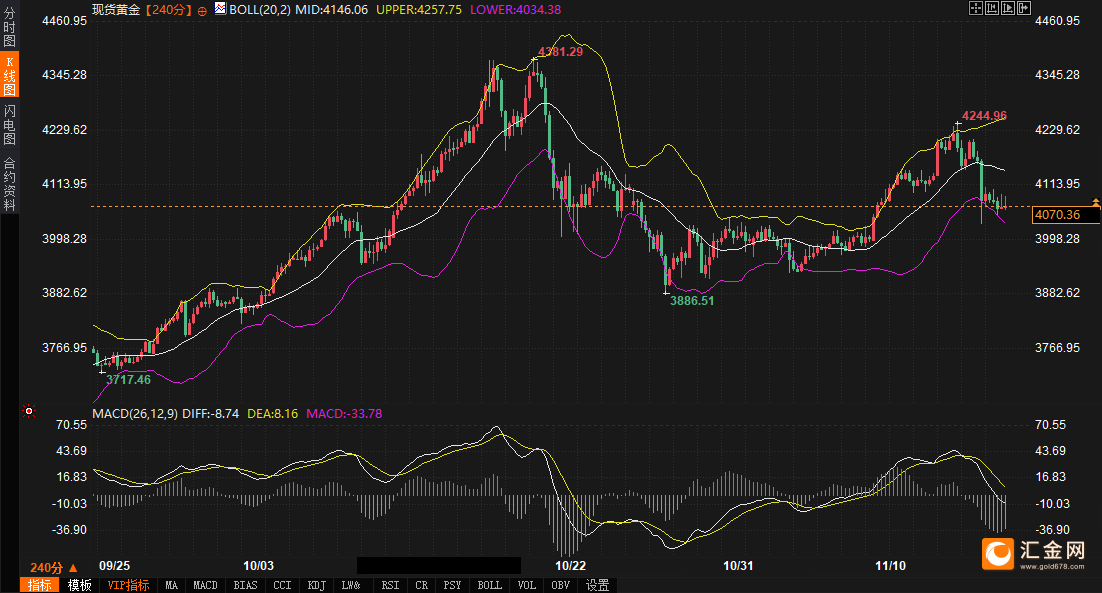

现货黄金技术结构更为脆弱。当前价格已跌破布林带中轨4146美元,向下轨4034美元靠拢。MACD指标中,DIFF线(-8.70)下穿DEA线(8.16)形成死叉,暗示短期调整压力持续。上方阻力首先关注中轨4146美元,更强劲阻力位于布林带上轨4257美元。若金价能守住4030-4040支撑区间,则技术性反弹仍可期待;反之,若有效跌破该支撑,可能引发更深度调整。

技术面与基本面的共振值得关注。黄金的避险属性与美元走势形成微妙平衡,非农数据将通过影响利率预期同时作用于这两个市场。交易时段需重点关注数据公布后美联储官员的表态,以及美债收益率的联动反应。

前景展望:三种情境下的资产价格推演

基于历史模式和当前市场动态,非农数据可能通过三种典型情境影响资产价格:

若数据强劲(新增岗位>15万,工资增长加速),将印证经济韧性,降低降息紧迫性。美元指数可能走强0.5%-1%,美债收益率上行5-10个基点,黄金则因避险需求减弱和高利率环境而承压,跌幅可能达1%-2%。

若数据符合预期(新增岗位≈12万),将强化现有政策路径。美元可能维持区间震荡,收益率小幅调整2-5个基点,黄金因缺乏新催化剂而呈现震荡偏空格局,波动幅度约0.5%。

若数据疲软(新增岗位<10万,失业率上升),将强化衰退担忧,推升降息预期。美元指数可能走弱0.5%-1%,美债收益率下行5-10个基点,黄金作为避险资产将获得支撑,涨幅可能达1%-2%。

需要强调的是,这些影响路径可能受到其他因素干扰,包括地缘政治风险(如俄乌局势发展)和通胀数据演变。特别是特朗普的关税言论若再度发酵,可能改变传统的风险偏好模式,从而影响美元与黄金的联动关系。

在非常规数据周期中,市场波动率上升不可避免。投资者应关注数据细节而非仅看标题数字,特别是工资增长和劳动参与率等次要指标的重要性可能提升。无论数据结果如何,周五纽约时段的跨资产波动都值得密切关注,这或许为年末行情定下基调。

指导仅供参考,不作为交易依据

[免责声明]

本文仅代表作者本人观点,与汇金网无关。汇金网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。