风险偏好回升对美债构成压力,并通过收益率渠道影响美元和黄金。市场普遍认为,政府关门危机的缓解不仅消除了财政悬念,也为美联储货币政策提供了更多空间,但这也意味着债市短期内可能难以回到低收益率环境。

美债收益率反弹:政治进展与市场流动性的共同作用

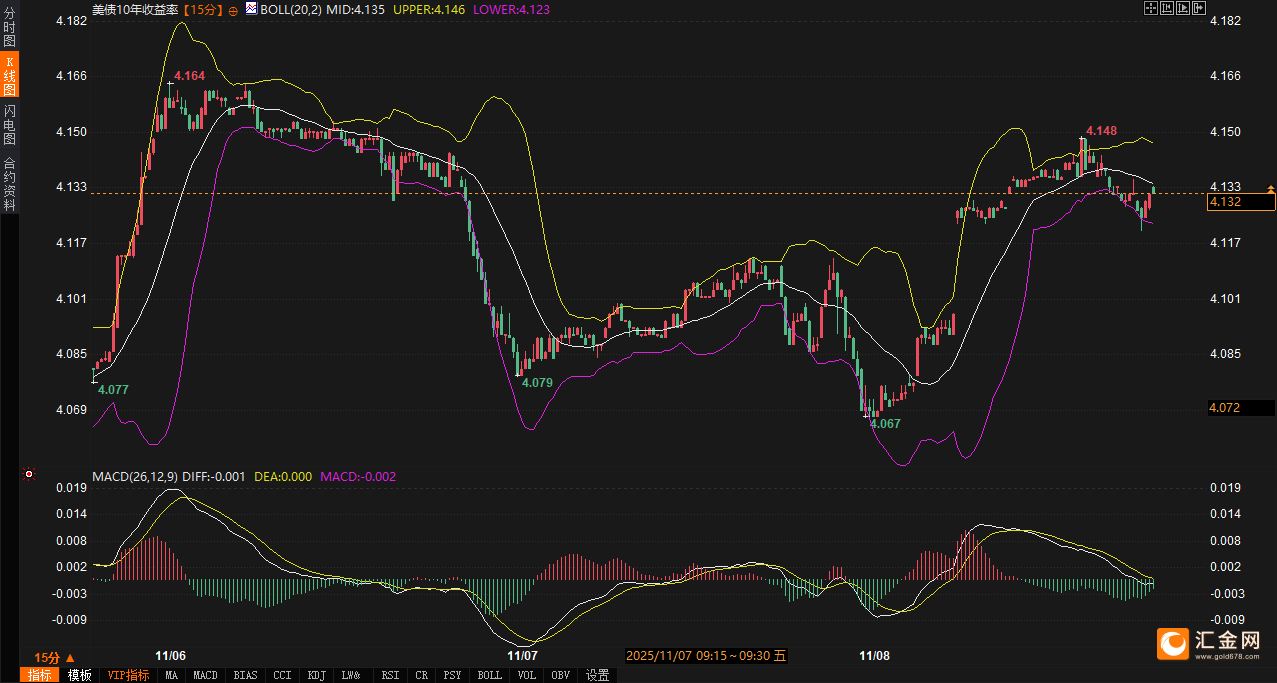

10年期美债收益率的反弹是政治进展与市场流动性共同作用的结果。周一早间,参议院就临时支出法案取得进展的消息传出后,美债期货承压,收益率从低点上升超过8个基点至4.132%。布林带指标(周期20,标准差2)显示,中轨位于4.139%,上轨4.146%,下轨4.132%,当前收益率接近下轨,显示短期下行空间有限,但上轨附近的多头动能有所显现。MACD指标(快线26,慢线12,信号线9)中,快线DIFF为0.002,信号线DEA为0.004,均位于零轴上方,柱状图未明显扩张,但表明多头力量正在积累。

基本面上,美国政府关门危机的缓解是收益率反弹的主要推动因素。上周末的僵局曾引发流动性担忧,但周一的进展扭转了这一局面,促使债市出现卖盘。成交量放大——10年期期货早盘突破30万手——表明机构资金在政治风险消退后调整仓位以捕捉收益率上行机会。加沙地缘动态(如人质交换提议)也间接影响债市定价,其不确定性可能短期内增加对美债的配置需求,但这更多是放大波动而非主导方向。

技术面与基本面相互印证。收益率在布林带下轨4.132%处形成关键支撑,若政治消息继续积极,可能推动收益率向中轨4.139%回升。若MACD快慢线形成金叉,收益率或进一步测试上轨4.146%,强化债市的鹰派信号。反之,若谈判拖延,下轨破位可能导致收益率回落至4.120%附近,但鉴于成交活跃,回调空间有限。总体来看,美债收益率的调整反映了政治事件的即时影响,并为美元走势提供了线索——收益率上行可能通过利差渠道压制美元吸引力。

美元指数微调:债市主导的区间震荡

美元指数小幅下跌0.02%至99.5283,主要受债市信号驱动。传统上,美元与美债收益率正相关,但周一的风险偏好回暖与债市压力不对称放大导致走势分化。布林带中轨位于99.8285,上轨100.3456,下轨99.3121,当前指数位于中下段,显示区间震荡特征。MACD指标DIFF为-0.0691,DEA为-0.0186,均位于零轴下方,柱状图收缩表明空头动能暂缓,但未出现明确反转。

基本面上,美债收益率反弹是美元变动的核心因素。政府关门危机缓和提振了风险资产,导致资金从美元外流,美元指数一度升至99.64后回落。这表明收益率上行虽支撑美元基本面,但政治乐观情绪主导的风险偏好削弱了避险需求。日元、欧元和英镑汇率相对稳定,进一步反映美元的疲软。加沙人质交换提议的地缘不确定性通过债市渠道间接放大美元波动,若进展顺利,可能进一步传导至美元下行。

技术面显示,美元指数支撑阻力区间在99.3121-100.3456,基于布林带上下轨。当前指数接近中轨下沿,若收益率维持上行,DIFF线可能测试零轴反弹,支撑美元在99.5000附近企稳;反之,下轨99.3121成为关键防线,破位可能下探99.2000。市场关注MACD柱状图变化,若空头柱缩短且成交量温和放大,美元可能在下轨筑底并向上轨反弹。市场预期这一震荡将持续至关门方案最终确定,债市信号将是美元短期走势的风向标。

交易员和分析师指出,美债收益率反弹正在侵蚀美元的避险溢价,尤其在政治风险消退背景下。加沙动态对债市的间接扰动也增加了美元走势的复杂性。总体而言,美元微调并非方向性转变,而是债市主导的战术性调整,需警惕收益率通道突破对汇率的放大效应。

黄金上行动能:债市传导与避险需求的结合

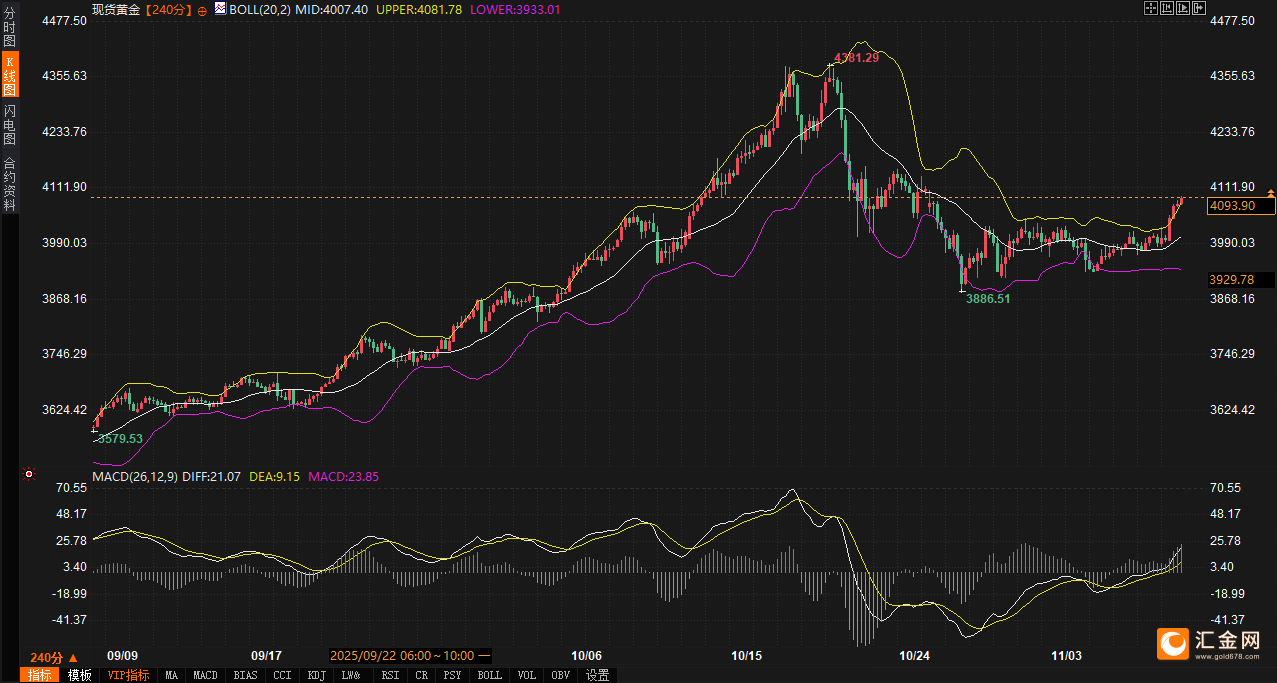

现货黄金上涨2.31%至4093.84美元/盎司,在债市波动中展现避险韧性。尽管美债收益率上行通常利空无息资产,但政治不确定性残留和加沙地缘风险强化了黄金的配置需求。价格突破布林带上轨4081.72,位于通道外侧,显示多头动能强劲。MACD指标DIFF升至21.09,DEA为9.15,均位于零轴上方,柱状图正柱拉长,确认上行趋势。

基本面上,政府关门危机缓和本应压制黄金,但债市压力的即时反馈逆转了这一预期。美债期货卖盘导致收益率反弹,通过机会成本渠道短暂挤压黄金,但加沙地缘进展(如人质交换提议)迅速点燃避险情绪。该方案虽旨在缓解紧张,但其不确定性可能延长资金对黄金的配置。油价小幅上涨至59.87美元/桶,也间接支撑了黄金的通胀对冲属性。商品交易员反馈显示,债市波动正将避险需求从美元转向黄金,这与价格突破布林带上轨的现象一致。

技术面与基本面结合,强化了黄金的短期上行动能。支撑阻力区间在4007.40-4130.00,以布林带中轨4007.40为下档支撑,上方阻力位于4130.00。若收益率测试上轨4.146%,黄金可能面临机会成本压力,回探中轨4007.40;但MACD金叉状态表明下档支撑坚实,若价格守住4081.72,可能进一步上探4130.00。成交量温和配合降低了回调风险,确保趋势可持续。这一区间预测基于技术通道和债市传导效应——收益率上行可能提升黄金的相对吸引力。

未来2-3日展望:债市主导的波动平衡

未来2-3日,美债收益率可能在4.132%-4.146%区间高位震荡,政府关门方案的最终结果将是关键。若进展顺利,收益率中轨4.139%可能成为新锚点,推动债市向鹰派倾斜。美元指数预计在99.3121-100.3456通道内运行,债市信号强弱将决定下沿支撑有效性,下探空间有限但需警惕外围风险放大。现货黄金有望在4007.40-4130.00区间筑牢上行基础,债市传导的避险效应可能放大其动能,若加沙交换方案引发新不确定性,价格回探中轨可能仅为短暂调整。

塔伦

塔伦