这加剧美联储决策的不确定性,原计划10月28-29日会议的25基点降息概率已从90%降至约80%,市场转向备用指标如ADP就业数据,但这些替代源的准确性较低,可能导致政策路径更保守。

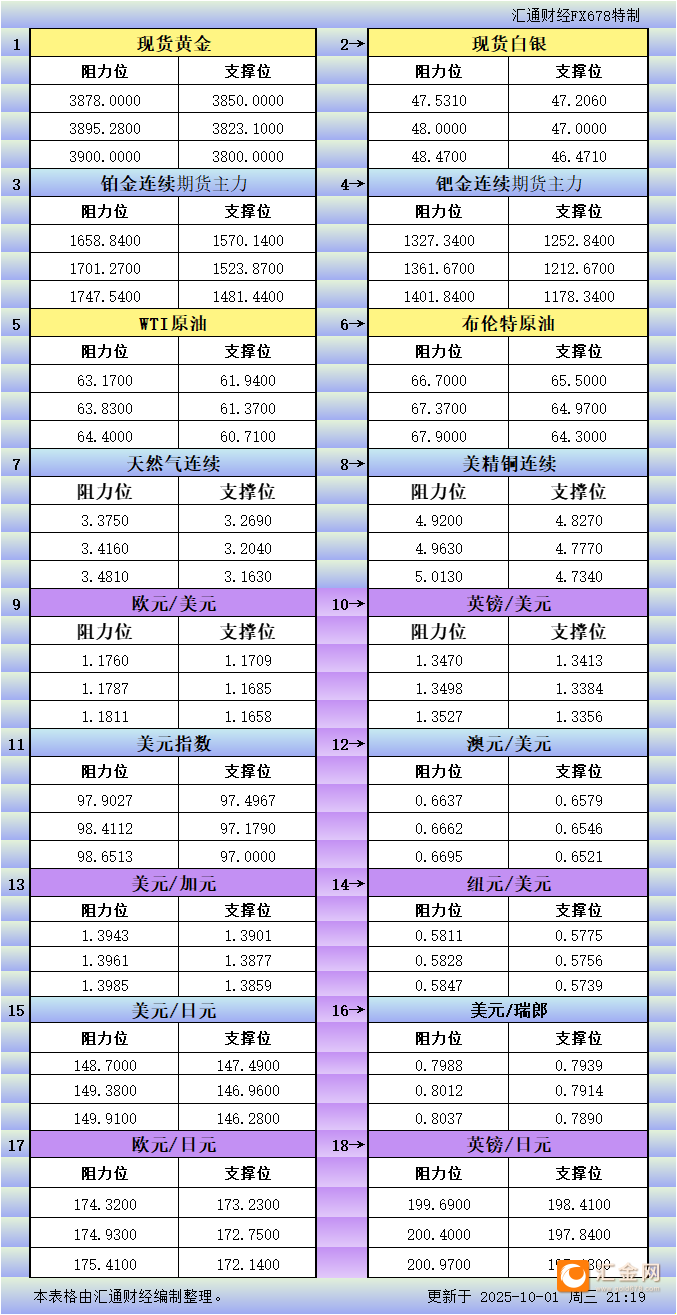

当前美元指数(DXY)报97.78,日内微跌0.1%,年内累计下行近10%,RSI中性偏弱(47.6),反映避险需求未显著激活;现货黄金(XAU/USD)报3883美元,日内涨0.6%,RSI超买(64),创历史新高,凸显其作为非美元避险资产的角色;10年期美债收益率持稳4.15%,日内波动有限,市场对供给中断的担忧被短期避险买盘抵消。

历史数据显示,关门每周拖累GDP 0.1-0.2%,但对资产价格的净影响取决于时长:短期(<2周)波动为主,中长期则放大财政赤字担忧,推动美联储“鸵鸟”式观望。 以下基于当前定价和历史类比(如2018-19年35天关门),分析三种情境对美联储及关键资产的潜在影响。

情境一:关门持续1周(至10月8日,数据延迟1-2天后补发)

美联储路径:短暂数据真空主要影响非农和ISM制造业指数,但备用源(如私人调查)可快速填补。10月会议降息概率维持75-80%,点阵图或微调失业率预期上修0.1%,鲍威尔讲话强调“恢复数据优先”。特朗普“永久裁员”威胁(数万联邦岗位)制造噪音,但不改宽松基调,类似于2013年16天关门期间的美联储回应。

资产影响:

- 美元:避险情绪短暂推升DXY至98.20(+0.4%),EUR/USD下探1.1720,但补发数据若显示就业稳健(ADP预期+12万),则回落97.50。逻辑:短期不确定性激活美元篮子,但美联储宽松预期主导下行。

- 黄金:避险需求主导,XAU/USD升至3900美元(+0.4%),但超买信号后回调3850支撑。历史首周平均涨1-2%,当前新高已部分消化。

- 美债:收益率曲线微陡,10年期升至4.18%(+3bp),Dec合约持112-16,但避险流入支撑价格。供给担忧有限,类似于2019年关门初期。

情境二:关门延长2周(至10月15日,覆盖CPI发布窗)

美联储路径:数据黑洞深化,BLS/Census全停(零售销售延迟),美联储转向ADP/JOLTS等私人数据,但偏差放大(历史准确率降10-15%)。降息概率滑至50-60%(0-25bp区间),类似于2019年关门拖累路径2-3个月;特朗普裁员言论放大结构性失业风险(潜在率升0.2%),鲍威尔或信号“暂停评估”。

资产影响:

- 美元:DXY峰值98.50(+0.7%)后因政策真空回落97.20,EUR/USD跌至1.1680。逻辑:初始避险后,赤字担忧(贸易赤字已升11%)压低美元,叠加去美元化趋势(储备占比降至58%)。

- 黄金:美元疲软+避险双驱,XAU/USD升至3920美元(+1.0%),但若谈判僵持,回调3820。历史2周关门涨3-4%,当前RSI超买风险升。

- 美债:收益率上行至4.22%(+7bp),2-10年曲线倒挂加剧(供给恐慌 vs. 避险需求),但美联储鸵鸟信号后尾盘回落。拍卖需求温和,类似于欧洲债券技术性失败后的反弹。

情境三:关门超1月(至11月1日后,直击10月会议)

美联储路径:全面真空覆盖会议,无核心指标(非农/CPI/ISM),备用数据滞后导致降息搁置(概率<40%),转向鹰派观望(利率持4.00-4.25%)。特朗普“永久关门”数据源(如长期报告)成隐患,放大就业黑天鹅(失业率或升0.3-0.5%),鲍威尔发布会或突出“财政不确定”,类似于1995-96年长关门对美联储的拖累。

资产影响:

- 美元:避险逻辑弱化,DXY难破99(概率<25%),更可能下行至96.50(-1.3%),测试95.50低点。逻辑:历史长关门美元仅反弹1-2%,2025版叠加特朗普政策多变(关税反复砸盘1%+)和去美元化(资金涌欧元),美联储宽松预期反弹压低篮子。基准路径:峰值98后崩,USD/JPY回落145。

- 黄金:避险巅峰,XAU/USD触3950美元(+1.7%),但政策保守后或回调3800。历史累计涨4-6%,当前新高支撑多头。

- 美债:收益率先升4.25%(+10bp)再回落4.10%(避险买盘),曲线扭曲加剧,信用隐忧升。供给中断放大赤字定价。

关门时长中位数定价2周,超1月概率30%,但历史显示市场快速“透视”事件,焦点回归美联储信号和企业盈利。 当前黄金新高和美元弱势印证避险分化,应监控国会谈判和10月会议,优先风险管理而非方向押注。

塔伦

塔伦